주요뉴스

저평가 해소 열쇠는 ROE....기대감 모으는 종목

파이낸셜뉴스 2024.02.04 14:44 댓글 0

|

| ⓒ News1 DB /사진=뉴스1 |

[파이낸셜뉴스] 정부가 '기업 밸류업 프로그램'을 추진하면서 주가순자산비율(PBR)이 1배를 밑도는 종목에 투자자들의 관심이 모이고 있다. 증권가에서는 저평가 종목 중에서도 자기자본이익률(ROE) 개선 여력이 큰 기업에 주목해야 한다고 조언한다.

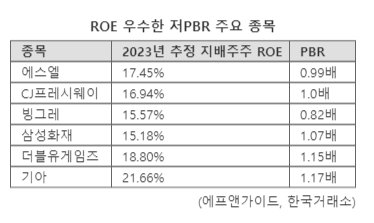

4일 금융정보업체 에프앤가이드에 따르면 증권사 3곳 이상이 컨센서스를 제공한 코스피·코스닥 상장사 276곳 가운데 2023년 기준 추정 ROE가 15%를 넘는 업체는 61곳이다.

ROE는 기업이 보유한 자본에 비해 얼마나 많은 순이익을 냈는지 확인하는 지표로, PBR 상승 요인으로도 꼽힌다. ROE가 높을수록 기업은 효율적이고 안정적인 수익을 내 주주환원을 지속할 수 있다. 기업이 PBR을 높이기 위해서는 자사주 소각이나 배당 등을 통해 자본을 줄여야 하는데 ROE은 기업은 주주환원을 유지하기 어렵다는 설명이다.

증권가는 ROE 상승 여력이 있는 종목 중 여전히 PBR이 낮은 종목에 집중할 필요가 있다고 진단한다. 미래에셋증권 유명간 연구원은 “중장기적 관점에서 PBR 상승 요인인 ROE 개선 여부를 확인할 필요가 있다”며 “실적 개선이 기대되거나 적극적인 주주환원 정책을 위해 현금 흐름이 양호하고 자사주 매입 가능성이 높은 기업에 관심을 기울여야 한다”고 말했다.

지난해 추정 ROE가 15%를 넘는 고ROE 기업 중 PBR이 1배를 소폭 상회하거나 밑돈 기업은 15곳이다. 업종별로는 자동차부품, 식료품, 보험, 게임 등이다.

국내 자동차 대장주인 현대차·기아에 ‘저PBR 개선’ 기대감으로 투자심리가 몰리면서 ROE가 우수하면서 비교적 저평가됐던 자동차부품주에도 관심이 모인다.

헤드램프 등을 주요 부품을 생산하는 에스엘의 경우 2023년 추정 ROE가 17.45%에 달하지만 PBR은 0.99배(2일 기준)다.

증권가는 에스엘의 제품 믹스 개선이 뚜렷하고, 평균 판매단가가 지속 상승할 것으로 예상되는 점, 현대차·기아향 배터리관리시스템(BMS) 수주 등을 기대할 만하다는 점 등을 긍정적으로 평가한다. 삼성증권 임은영 연구원은 “에스엘은 ROE가 높고, 지난해 3·4분기 말 기준 순현금이 1270억원에 육박해 주주환원 정책 강화를 기대할 수 있다”고 전했다.

CJ프레시웨이·빙그레도 고ROE, 저PBR 종목에 이름을 올렸다. CJ프레시웨이는 지난해 ROE 추정치가 16.94%, PBR은 1배다. 빙그레는 ROE는 15.57%, PBR은 0.82배에 불과하다.

CJ프레시웨이의 총 차입금(2023년 3·4분기 기준)은 전년 말 대비 1063억원 감소했다. 차입금을 꾸준히 줄여가면서 현금창출력이 커졌다는 평가다. 빙그레는 수출 확대에 따른 실적 성장세가 가파를 것으로 기대된다. 2021년 262억원, 2022년 394억원이던 영업이익은 지난해 1124억원을 기록한 추정된다.

더블유게임즈와 삼성화재도 주주환원 매력이 부각되고 있다. 더블유게임즈는 내년 1·4분기까지 자사주를 활용한 인수합병 또는 전략적 제휴가 없을 경우 자사주 50% 이상 소각을 검토하고 있다. 또 주주 배당금은 연 600~700원으로 배당수익률 1.2~1.3% 수준을 기록하고 있다. 안정적인 실적에 지난달 3일에는 주주환원 일환인 무상증자를 결정하기도 했다. 더블유게임즈의 지난해 추정 ROE는 18.80%, PBR은 1.15배다.

삼성화재는 올해 주당배당금을 전년 대비 2200원 증가한 1만6000원으로 확정, 시장 기대치를 뛰어넘으면서 기대감을 모으고 있다. 하나증권 안영준 연구원은 “삼성화재는 예상치를 넘은 주당배당금(DPS) 공시 외에도 자사주 비중이 16%로 높다"면서 "자본 여력이 큰 동시에 안정적 실적을 기록할 것으로 예상돼 앞으로도 주주환원이 확대될 가능성이 높다”고 전했다.

nodelay@fnnews.com 박지연 기자

Copyright? 파이낸셜뉴스. 무단전재 및 재배포 금지.

- 1'인기가요' 더킹덤, 'Flip that Coin'으로 스페셜 퍼포먼스 선사

- 2'오마하의 현인' 버핏의 버크셔, 애플 지분 13% 매각...보유 현금 사상 최대

- 34만 인재 키운 부산공고, 100돌 맞아

- 4김홍택, 연장 접전끝 GS칼텍스 오픈 제패...쯩분응암 아쉬운 2위

- 5[뉴욕증시 주간 전망] 디즈니·우버·레딧 실적 발표

- 6강산 변하면 콘셉트도 변화… 한장원 대표작 한자리

- 7"집 앞에 왜 상자 뒀어"..옆집 일가족 폭행한 남성에 7살 딸, 트라우마 호소

- 8"삼성보다 EPS·PER 우위" SK하이닉스 손들어준 증권가

- 9"선크림 공지 없이 운동장 수업? 아동학대다"..신고한다는 학부모 [어떻게 생각하세요]

- 10노사연 허리 감싸고 손 만지작..'성추행 의혹' 유영재의 '나쁜 손' [영상]

- [AD] 5월 큰 돈 될 Best 종목!