주요뉴스

H지수 ELS 판매 은행들, 손실액 평균 40% 자율배상 가닥

파이낸셜뉴스 2024.03.24 18:28 댓글 0

이번주 이사회서 배상안 수용결정

올 1분기 충당부채에 배상금 반영

실적 리스크 털고 불확실성 해소

고위험상품 판매 제도 개선도 나서

[파이낸셜뉴스]KB국민은행을 포함해 항셍중국기업지수(H지수) 기초 주가연계증권(ELS)을 판매한 은행이 이번주 이사회를 열고 금융감독원의 책임분담 기준안(자율배상안)을 수용할 전망이다. 국민은행의 배상 규모가 최대 1조원에 달할 수 있다는 증권가 관측이 나오는 가운데 은행들은 예상 배상금액을 올해 1·4분기 내 충당부채로 반영할 것으로 점쳐진다. 이는 ELS 배상과 관련해 실적 부진 리스크를 서둘러 털어내 은행의 영업동력을 잃어버리지 않기 위한 차원으로 해석된다.

■원금손실분 40% 전후 자율배상할 듯

24일 금융권에 따르면 KB국민·신한·하나·NH농협·SC제일은행 등 H지수 ELS 상품을 판매한 은행들은 이번주 이사회를 열어 ELS 책임분담 기준안 수용 여부, 배상 로드맵, 재무상 반영방법 등을 논의할 계획이다.

하나은행은 오는 27일 임시 이사회, NH농협은행과 SC제일은행은 각각 28일 이사회를 열어 ELS 자율배상을 안건으로 상정해 논의한다. 하나·농협은행과 마찬가지로 ELS 판매잔액이 2조원대인 신한은행도 이번주 안에 이사회를 열어 자율배상과 관련된 1차 입장을 낼 것으로 보인다.

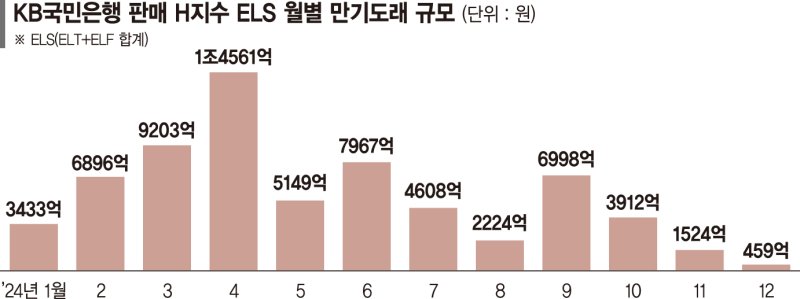

판매금액이 8조원대로 가장 많은 국민은행은 지난 13일부터 2021년 1월부터 7월까지 판매한 ELS 계좌 8만여개에 대한 전수조사를 진행 중이다. 전수조사에 투입된 인원만 200명 이상으로, 국민은행은 전수조사가 끝나는 대로 이르면 이번주 내 이사회를 열어 자율배상 논의를 본격화, ELS 배상과 관련한 불확실성을 진화한다. 증권가에서는 국민은행의 판매잔액과 현재까지의 손실률, 향후 만기도래 규모 등을 고려할 때 배상 규모로 최대 1조원을 예상하고 있다.

은행들의 자율배상은 원금 손실분의 40% 전후가 될 전망이다. 판매잔액이 415억원인 우리은행은 지난 22일 이사회를 열어 4월부터 평가 손실이 확정된 ELS 가입 고객들에 대한 자율배상을 실시하겠다고 밝힌 바 있다. 금감원의 책임분담 기준안은 설명의무·적합성(적정성) 원칙·부당권유 금지 등 3대 원칙 위반에 따라 20~40%의 기본배상비율을 정하고, 내부통제 부실 등 공통 가중 요인(최대 10%p)과 판매사·투자자 요인에 따라 최대 45%p 가산·차감하도록 했다.

■1·4분기 충당부채에 배상액 반영

배상 부담이 큰 은행은 1·4분기 충당부채에 예상 배상금액을 반영할 것으로 알려졌다. 충당부채는 영업 외 손실과 관련된 계정으로, 지출 시기·금액이 불확실한 부채에 대해 쌓아두는 것이다. 은행은 ELS 배상 논란이 장기화되면 영업 동력이 상실되고 신사업 추진에도 제약이 될 수 있는 만큼 빠르게 충당부채를 쌓아 불확실성을 해소할 것으로 관측된다.

은행들이 이번주 일제히 이사회를 여는 건 지난주 은행 이사회에서 1차 논의가 있었던 데다, 자율배상에 나설 시 금감원이 '제재·과징금 감면'을 언급했기 때문이다. 금융위원회가 ELS 자율배상과 관련 배임 가능성이 낮다고 언급한 점도 은행들의 자율배상 부담을 덜어주는 요인으로 작용했다. 아울러 은행, 증권 등 판매사들은 고위험 금융투자상품 설계·판매 관행과 관련해 제도 개선에 나선다.

금융감독원 은행감독국·검사국 등 유관 부서에서는 지난 22일 내부협의체 킥오프 회의를 연 것으로 파악됐다. 향후 내부협의체에서는 △ELS 등 구조화 상품 손실배수·수수료 산정 및 조기상환 조건(배리어) 등 투자상품 설계 상의 문제 △고위험 투자상품 판매채널 제한 및 한도 탄력적 조정 △비예금상품위원회 운영 및 핵심성과지표(KPI) 개선 방안 △고령 투자자 보호제도 등 금융소비자 보호법상 제도 개선 방안 등을 논의할 전망이다.

한편 지난 2021년 7월말 이후 판매된 H지수 ELS 상품들은 같은 해 1~6월 판매된 상품들보다 원금 손실률이 낮을 것으로 예상된다. 주로 녹인(knock-in)형을 취급한 국민은행 판매 상품은 '가입 기간 한 번이라도 H지수가 가입 시점보다 50% 이상 하락 시 원금 손실'이 나는 구조인데, 2021년 7월말 H지수가 8800대까지 떨어져 평가 손실이 나지 않을 수 있어서다. 비(非) 녹인형 상품 또한 H지수 가격이 가입시점의 65% 이상이면 수익을 내는 구조상 하반기 만기 도래분부터는 상반기에 비해 손실 규모가 작을 수 있다.

dearname@fnnews.com 김나경 기자

Copyright? 파이낸셜뉴스. 무단전재 및 재배포 금지.

올 1분기 충당부채에 배상금 반영

실적 리스크 털고 불확실성 해소

고위험상품 판매 제도 개선도 나서

|

[파이낸셜뉴스]KB국민은행을 포함해 항셍중국기업지수(H지수) 기초 주가연계증권(ELS)을 판매한 은행이 이번주 이사회를 열고 금융감독원의 책임분담 기준안(자율배상안)을 수용할 전망이다. 국민은행의 배상 규모가 최대 1조원에 달할 수 있다는 증권가 관측이 나오는 가운데 은행들은 예상 배상금액을 올해 1·4분기 내 충당부채로 반영할 것으로 점쳐진다. 이는 ELS 배상과 관련해 실적 부진 리스크를 서둘러 털어내 은행의 영업동력을 잃어버리지 않기 위한 차원으로 해석된다.

■원금손실분 40% 전후 자율배상할 듯

24일 금융권에 따르면 KB국민·신한·하나·NH농협·SC제일은행 등 H지수 ELS 상품을 판매한 은행들은 이번주 이사회를 열어 ELS 책임분담 기준안 수용 여부, 배상 로드맵, 재무상 반영방법 등을 논의할 계획이다.

하나은행은 오는 27일 임시 이사회, NH농협은행과 SC제일은행은 각각 28일 이사회를 열어 ELS 자율배상을 안건으로 상정해 논의한다. 하나·농협은행과 마찬가지로 ELS 판매잔액이 2조원대인 신한은행도 이번주 안에 이사회를 열어 자율배상과 관련된 1차 입장을 낼 것으로 보인다.

판매금액이 8조원대로 가장 많은 국민은행은 지난 13일부터 2021년 1월부터 7월까지 판매한 ELS 계좌 8만여개에 대한 전수조사를 진행 중이다. 전수조사에 투입된 인원만 200명 이상으로, 국민은행은 전수조사가 끝나는 대로 이르면 이번주 내 이사회를 열어 자율배상 논의를 본격화, ELS 배상과 관련한 불확실성을 진화한다. 증권가에서는 국민은행의 판매잔액과 현재까지의 손실률, 향후 만기도래 규모 등을 고려할 때 배상 규모로 최대 1조원을 예상하고 있다.

은행들의 자율배상은 원금 손실분의 40% 전후가 될 전망이다. 판매잔액이 415억원인 우리은행은 지난 22일 이사회를 열어 4월부터 평가 손실이 확정된 ELS 가입 고객들에 대한 자율배상을 실시하겠다고 밝힌 바 있다. 금감원의 책임분담 기준안은 설명의무·적합성(적정성) 원칙·부당권유 금지 등 3대 원칙 위반에 따라 20~40%의 기본배상비율을 정하고, 내부통제 부실 등 공통 가중 요인(최대 10%p)과 판매사·투자자 요인에 따라 최대 45%p 가산·차감하도록 했다.

■1·4분기 충당부채에 배상액 반영

배상 부담이 큰 은행은 1·4분기 충당부채에 예상 배상금액을 반영할 것으로 알려졌다. 충당부채는 영업 외 손실과 관련된 계정으로, 지출 시기·금액이 불확실한 부채에 대해 쌓아두는 것이다. 은행은 ELS 배상 논란이 장기화되면 영업 동력이 상실되고 신사업 추진에도 제약이 될 수 있는 만큼 빠르게 충당부채를 쌓아 불확실성을 해소할 것으로 관측된다.

은행들이 이번주 일제히 이사회를 여는 건 지난주 은행 이사회에서 1차 논의가 있었던 데다, 자율배상에 나설 시 금감원이 '제재·과징금 감면'을 언급했기 때문이다. 금융위원회가 ELS 자율배상과 관련 배임 가능성이 낮다고 언급한 점도 은행들의 자율배상 부담을 덜어주는 요인으로 작용했다. 아울러 은행, 증권 등 판매사들은 고위험 금융투자상품 설계·판매 관행과 관련해 제도 개선에 나선다.

금융감독원 은행감독국·검사국 등 유관 부서에서는 지난 22일 내부협의체 킥오프 회의를 연 것으로 파악됐다. 향후 내부협의체에서는 △ELS 등 구조화 상품 손실배수·수수료 산정 및 조기상환 조건(배리어) 등 투자상품 설계 상의 문제 △고위험 투자상품 판매채널 제한 및 한도 탄력적 조정 △비예금상품위원회 운영 및 핵심성과지표(KPI) 개선 방안 △고령 투자자 보호제도 등 금융소비자 보호법상 제도 개선 방안 등을 논의할 전망이다.

한편 지난 2021년 7월말 이후 판매된 H지수 ELS 상품들은 같은 해 1~6월 판매된 상품들보다 원금 손실률이 낮을 것으로 예상된다. 주로 녹인(knock-in)형을 취급한 국민은행 판매 상품은 '가입 기간 한 번이라도 H지수가 가입 시점보다 50% 이상 하락 시 원금 손실'이 나는 구조인데, 2021년 7월말 H지수가 8800대까지 떨어져 평가 손실이 나지 않을 수 있어서다. 비(非) 녹인형 상품 또한 H지수 가격이 가입시점의 65% 이상이면 수익을 내는 구조상 하반기 만기 도래분부터는 상반기에 비해 손실 규모가 작을 수 있다.

dearname@fnnews.com 김나경 기자

Copyright? 파이낸셜뉴스. 무단전재 및 재배포 금지.

- 1[특징주]마이크로투나노, SK하닉 HBM용 프로브카드 납품 승인..양산 라인 적용 임박 소식에↑

- 2빙그레, 4월에만 주가 27% 상승..더위 학습효과-IBK

- 3[특징주] 지앤비에스에코, SK하이닉스 청주 대규모 D램투자에↑…스크러버 수요 기대감

- 4[특징주]한싹, 무상증자 권리락 효과에 장중 상한가 터치

- 5[fn오전시황] 코스피, 기관 매수세에 오름세

- 6"BTS·아일릿이 사이비종교와 연관?"..하이브 측 "조직적 음해에 법적대응"

- 7MBK, 커넥트웨이브 잔여 지분 공개 매수..주당 1만8000원

- 8이테크시스템, SG PE로부터 1800억원 투자 유치 완료

- 9"쟤 진짜 불 붙였어" 기안84, 방송 중 실제흡연..방송사고 vs 재밌다 [어떻게 생각하세요]

- 10"흉기 들고 가길래.." 해운대 도심서 패싸움 벌인 부산 조폭 [영상]

- [AD] 4월 가기 전 잡아둬야 할 Best종목!